Thông tin trên Sở Giao dịch chứng khoán Hà Nội (HNX), Công ty CP Masan High - Tech Materials (mã MSR) - thành viên của Tập đoàn Masan - cho biết, ngày 14/11/2023, công ty đã huy động thành công 3 lô trái phiếu với tổng giá trị 1.500 tỷ đồng từ thị trường trong nước. Cả 3 lô trái phiếu đều có kỳ hạn 60 tháng và đáo hạn vào 14/11/2028.

Ngoài thông tin về mã trái phiếu, giá trị trái phiếu và kỳ hạn, Masan High - Tech Materials không công bố chi tiết về tài sản đảm bảo, mục đích phát hành, tổ chức lưu ký, bên mua hay lãi suất của các lô trái phiếu.

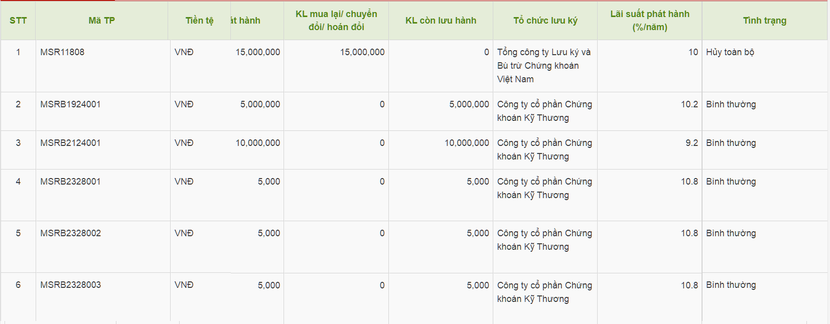

Tuy nhiên, thông tin trên HNX cho thấy, cả 3 lô trái phiếu vừa phát hành của Masan High - Tech Materials (MSRB2328001, MSRB2328002, MSRB2328003) đều có lãi suất là 10,8%/năm. Tổ chức lưu ký là Công ty CP Chứng khoán Kỹ Thương (TCBS) và đối tượng chào bán là cá nhân chuyên nghiệp, tổ chức chuyên nghiệp.

Đáng chú ý, 3 lô trái phiếu này được Masan High - Tech Materials phát hành ngay trước thời điểm 1 lô trái phiếu khác của công ty có giá trị tương đương chuẩn bị đáo hạn.

Theo cập nhật trên HNX, Masan High - Tech Materials vừa tất toán lô trái phiếu mã MSR11808 với giá trị phát hành 1.500 tỷ đồng. Lô trái phiếu này được Masan High - Tech Materials phát hành vào ngày 20/11/2018 và đáo hạn vào ngày 20/11/2023, lãi suất 10%/năm. Có khả năng 3 lô trái phiếu vừa phát hành của Masan High - Tech Materials được phát hành để huy động vốn thanh toán cho lô trái phiếu vừa đáo hạn.

Trước đó, vào tháng 9/2021, Masan High - Tech Materials cũng từng phát hành lô trái phiếu mã MSRB2124001 có giá trị 1.000 tỷ đồng, với mục đích cơ cấu lại nguồn vốn của tổ chức phát hành. Cụ thể, số tiền huy động từ lô trái phiếu được dùng để thanh toán gốc, lãi của lô trái phiếu MSR092021 trị giá 1.000 tỷ đồng do công ty phát hành vào tháng 9/2018 và đáo hạn vào tháng 9/2021.

Lô trái phiếu MSRB2124001 có kỳ hạn 36 tháng, lãi suất 9,2%/năm, vẫn đang lưu hành và sẽ đáo hạn vào ngày tháng 9/2024. Bản công bố kết quả chào bán cho thấy, lô trái phiếu này được đảm bảo bằng tài sản của dự án Núi Pháo của Công ty TNHH Khai thác và Chế biến Khoáng sản Núi Pháo - công ty do MSR nắm 100% vốn điều lệ. Lô trái phiếu được bán cho một nhà đầu tư tổ chức trong nước mua lại toàn bộ, tổ chức đứng ra sắp xếp thương vụ là TCBS.

Ngoài 3 lô trái phiếu vừa phát hành Masan High - Tech Materials có 2 lô trái phiếu đang lưu hành và 1 lô trái phiếu vừa đáo hạn - Nguồn: HNX

Ngoài ra, hiện Masan High - Tech Materials còn một lô trái phiếu khác đang lưu hành mã MSRB1924001 với giá trị 500 tỷ đồng, được phát hành vào ngày 28/5/2019 và đáo hạn vào ngày 28/5/2024, lãi suất 10,2%/năm, tổ chức lưu ký cũng là TCBS.

Về tình hình kinh doanh, 9 tháng đầu năm 2023, do nhu cầu về các sản phẩm vonfram sụt giảm nên doanh thu của Masan High - Tech Materials giảm hơn 6% so với cùng kỳ, đạt 10.905 tỷ đồng.

Theo lý giải của doanh nghiệp, mặc dù thị trường Trung Quốc có cải thiện trong quý III/2023, nhưng nhu cầu tại Khu vực Thương mại Tự do Bắc Mỹ (NAFTA) và châu Âu, Trung Đông và châu Phi (EMEA) vẫn thấp do khách hàng tiếp tục giảm đơn đặt hàng và tập trung tiêu thụ lượng hàng tồn kho trước thực trạng kinh tế đảo chiều.

Kết quả, 9 tháng công ty lỗ sau thuế cổ đông công ty mẹ gần 740 tỷ đồng, trong khi cùng kỳ lãi 262 tỷ. Công ty giải thích khả năng sinh lời trong kỳ bị ảnh hưởng do gián đoạn dịch vụ nổ mìn và nhu cầu từ thị trường thấp. Ngoài ra, chi phí lãi vay cũng bào mòn lợi nhuận. Trong 3 quý đầu năm, chi phí lãi vay là 1.136 tỷ đồng.

Tại ngày 30/9/2023, tổng dư nợ tài chính của Masan High - Tech Materials ở mức 9.120 tỷ đồng, giảm 30% so với đầu năm, chủ yếu là vay từ trái phiếu và chiếm 23% tổng nguồn vốn.